导语:“很多时候,我们只有一次出牌的机会。”这是海辰储能高层在与调研人士交谈时,令后者印象最为深刻的一句话。

有人说,2022年是新型储能元年,而2023年,新型储能会在交付量上真正实现大爆发。在此背景之下,厦门海辰储能科技股份有限公司(以下简称“海辰储能”)而言,近年来的发展速度可以用“狂飙”来形容。

近日,海辰储能正式完成C轮融资,融资总额超45亿元。本次融资由国寿股权和金融街资本共同领投,中银资产、金石投资、国投招商、国风投基金、中金资本、鼎晖百孚、中美绿色基金联合领投,首建投新能源、合肥产投及现有股东峰和资本、经纬创投、农银国际、中兵国调、众创等跟投。

据悉,融资将主要用于产能扩建、先进设备采购、技术研发、市场开拓等业务布局。此外,公司于近期在厦门证监局完成辅导备案登记,拟首次公开发行股票并上市。据天眼查数据统计,海辰储能在创立至今已完成6轮融资,总融资金额超过65亿元。

值得关注的是,近日海辰储能正式加入联合国全球契约组织(United Nations Global Compact , UNGC),郑重承诺将支持UNGC关于人权、劳工、环境和反腐败四个领域的十项原则。

成立不到四年时间后,便可深受诸多知名资本及国际机构的认可,并快速敲响资本市场的大门。海辰储能到底有何与众不同之处?

快速成长

有人说海辰这几年跑得太快。但在公司联合创始人、总经理王鹏程看来,快不是动机,而是结果。

根据国家能源局发布的《新型电力系统发展蓝皮书》,实现“双碳”目标,能源是主战场,电力是主力军。新型储能是构建新型电力系统的关键环节,当前至2030年是储能多应用场景多技术路线规模化发展的重要阶段。

海辰储能成立于2019年,是厦门市引进的百亿级重点项目、福建省重点项目和国家高新技术企业。公司专业从事锂电池核心材料、磷酸铁锂储能电池及系统的研发、生产和销售。

自2020年起,两年时间里,海辰储能厦门锂电项目一期年产15GWh的智慧工厂已全面投产,二期规划年产能30GWh将于2023年全面建成。在“百G海辰”目标指引下,公司还迅速开辟了厦门之外的重庆第二基地,在重庆铜梁区建设年产56GWh新一代储能锂电池及22GWh储能模组生产基地。

2023年4月,重庆基地项目一期所有建设单体主体结构施工完成,预计2023年12月陆续实现投产运营。按照产能规划,海辰储能将于2024年实现年产能突破100GWh,在2025年全面达成年产能135GWh目标。

资料显示,海辰储能2022年项目交付超40个,电池出货量达5GWh,实现海辰储能电池2022中国“双第一”,即中国电力储能电池项目交付量第一和储能电池出货量增速全行业第一。

在行业发展整体处于加速的背景之下,王鹏程预计未来三年就会出现储能行业的排位赛。换句话说,“如果不在2022年开始交付,不在2023年爆发,你在这个排位赛中就没什么优势了!”而这也就是海辰“快”的意义所在。

纵观古今,机会永远只留给有准备的人,但机会也永远是转瞬而逝。尤其是在商业链条方面,很多时候,留给企业出牌的机会只有一次。这也是海辰储能高层在与调研人士交谈时,令后者印象最为深刻的一句话。

成长之路

“一个篱笆三个桩,一个好汉三个帮”。对于海辰储能可以大幅“吸引资本”的原因,有业内人士认为,这是由于海辰储能有着浓厚的宁德色彩。

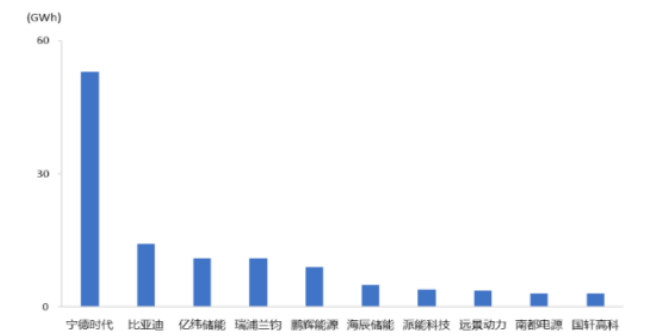

据CNESA统计,2022年度全球市场储能电池出货量中国厂商排行榜中,海辰储能排名第六,宁德时代继续稳居榜首,其出货量是海辰储能的10倍,全球占比高达43.3%。显然,宁德时代这位“老大哥”仍是海辰储能难以撼动的存在,但二者之间又存在着千丝万缕的联系。

从人员架构来看,海辰储能创始人吴祖钰曾在宁德时代有过一段至关重要的职业生涯:在宁德时代2012年7月—2018年11月间申请了多项专利,涉及储能领域的集流体、极片及电池等。值得注意的是,2018年,吴祖钰还曾出现在宁德时代首批限制性股权激励名单中。不过,股权激励并未能挽留住吴祖钰,其将目光转向了储能赛道。

2019年中国的储能产业正在调整中前行,据CNESA全球储能项目库的不完全统计,截至2019年12月底,中国已投运储能项目累计装机规模为32.4GW(含物理储能、电化学储能、储热),同比增长3.6%。也就在这个时候,吴祖钰选择离职创业,并从宁德时代带走了至少8名核心骨干及研发人员。

据王鹏程回忆:2019年确实动力电池更火,而且动力电池商业模式成熟、技术成熟,但对储能大家都还不太理解,如果你只想追风口,那就应该去做动力电池。而之所以选择储能赛道,是由于海辰认为动力电池是新消费属性,但储能电池是新基建属性,所以二者最大的痛点不一样,在产品安全的大前提下,储能痛点就是成本。海辰在2019年就提出了储能电池的各项重要指标:高安全、长寿命、高能效、极致成本。而这在业内也是首次出现。

面对海辰的快速崛起,宁德时代曾公开回应,其与海辰储能在股权、技术、业务等各方面没有任何关系。此外海辰储能也公开表示过,公司只做储能电池而不做动力电池,似乎是绕开宁德时代“动力电池”这一主力产品。

当然,海辰储能可以走到今天,另一位贵人不可或缺。据媒体报道,林秀华被称为“为海辰保驾护航的最强阿姨”,她是土生土长的厦门人。天眼查显示,林秀华除了在海辰任职监事外,还在2家公司担任高管,其中,在福建省金皇环保有限公司(以下简称:金皇环保)任董事。而金皇环保有四个股东,其中之一为福建省国企改革重组投资基金有限合伙,证明这是一家国有混合制企业。

据悉,海辰储能是厦门政府引进的百亿级重点项目、福建省重点项目和国家高新技术企业。其发展得到了厦门市政府的大力支持,曾以7660万元获得了厦门同安区两幅共计19.23万平方米的工业开发用地。该公司专门从事储能电芯研发生产,采取磷酸铁锂技术路线,产品覆盖方形电池、圆形电池、电池簇和模组等。

王鹏程曾坦言,他觉得厦门最大的优势,其实是软性的东西。首先,营商环境比较好;其次,配套服务水平,例如金融、科研也都不错。而现在,产业的集群效应已经开始产生,在辅助城市规划还有营商环境,以及招商引资的政策都产生了贡献,例如厦门、泉州预计会形成产业集群,热情只是一个方面,专业的认知更为重要。

有分析指出,海辰储能这匹新能源“黑马”落户同安仅3年时间。从一家成立不久、从事储能电池生产的新能源企业,一跃成为中国独角兽企业,海辰储能的实力确实不可小觑。但若没有当地政府的支持,也难以达到今天的高度。

一位业内人士表示,福建与海辰的关系和合肥与蔚来的关系相似。政府希望以股权投资/风险投资的思维做产业导入,以投行的方式做产业培育。即成立市场化运作的产业投资基金,服务于招商引资战略性产业,从而实现双赢。

持续亏损

耀眼的成绩是结果,但前期都是极其充满挑战甚至是艰难的探索过程。就目前而言,海辰储能仍有其要面对的难题。

资料显示,海辰储能2019年12月成立至今的营收总额累计58.45亿元,累计净亏损6.67亿元。2020—2022年,海辰储能连续三年亏损,且逐年扩大,2022年,海辰储能营收暴增89倍至36.14亿元,但亏损也再次扩大至4.36亿元。直到2023年一季度才扭亏为盈,但净利润率仅为2%。

值得注意的是,海辰储能的资产负债率也在持续攀升,从2020年的57%快速提升至2023年首季度的72%。

有专业人士分析称,2022年以来,原材料价格飙升导致电芯成本上涨,电芯成本已成为储能系统成本中最大的一部分,即使如此,当前国内储能投标的激烈竞争也使得不少厂家尚未完全把电芯成本反映在储能系统投标价格中。

在2小时储能项目投标中,据不完全统计,大部分储能系统的报价介于1.4到1.8元/Wh之间,投标平均价格为1.61元/Wh,其中独立式储能项目的价格往往高于新能源配储能项目的价格。如果未来储能电芯成本仍处于高位,储能成本将难以快速下降,如果储能收益再不能达到预期状态,可能会一定程度对储能投资造成反向抑制。

另外,近两年来新建储能多为新能源强制配储,新能源项目开发方多考虑采用价格较低的储能以在竞争性配置中获取优势,而非综合考虑储能系统的质量和后续运营策略后择优配置。这将进一步挤压储能系统集成商的利润空间,同时不利于新能源配置储能的有效利用和在电力市场中的收益回收。而亏损幅度的扩大也让2023年的目标不再是追求“海辰速度”,而是聚焦“质量与成本”。

据了解,王鹏程预测储能的成本会在未来5年下降一半。谈及降本的举措,他列举了四点:首先,通过材料降本,主要通过对新材料体系导入,启动回收生态,锂材料正常回归。其次,制造成本着手,实现设备及产线投入降本,海辰预计,五年内单GWh设备投入要从目前行业平均水平有至少50%以上的降幅。第三,产品成本,技术迭代降本,通过产品循环寿命的提升,实现全生命周期的产品降本,以海辰去年发布的300Ah电力储能电芯为例,可以实现前三年“零衰减”,循环寿命达12000次,从储能系统层级,相较采用280Ah产品的全生命周期度电成本降低25.3%。最后,售后成本,更加专注提供易安装、低维护、高可靠的储能专用产品,降低全生命周期售后成本。

估值泡沫

《储能产业研究白皮书2023》显示,理想场景下,预计2027年新型储能累计规模将达到138.4GW,2023-2027年复合年均增长率为60.3%。有业内人士分析称,储能将是下一个即将爆发的万亿级市场。

伴随着储能行业的高速发展,近两年,越来越多的储能企业脱颖而出。其主营业务横跨储能电池、储能系统集成、储能变流器等环节,覆盖电力储能、便携式储能和通信基站等应用场景。

在电池领域,除了海辰储能,瑞浦兰钧和蜂巢能源都是动力电池及储能电池供应商,二者在2022年下半年便提交上市申请,分别拟在港交所主板和上交所科创板挂牌上市。

而在储能系统集成领域,2023年以来,奇点能源和采日能源等也分别完成了B轮和C轮融资。此外,截至目前,海博思创、沃太能源、艾罗能源等均已向上交所科创板提交了招股书。

有目共睹,在储能企业IPO背后,一个乘碳中和之风的新兴产业已然崛起。然而,火爆之下,泡沫随之而来。一位业内人士指出,目前新能源公司上市估值不好确定,一个重要原因是二级市场表现比较差。二级市场估值在降,但一级市场估值推得很高,最后一轮投资人浮亏的可能性很大。其实储能企业估值在调整,去年融资估值都较高,使得今年不好融,反倒是之前没融过的估值可以放低去融。按道理来讲,估值最好的参考依据是二级市场的PS或者PE,但现在一级市场把估值推得都很高,一旦达不到预期,泡沫就出现了。

不过,这与此前互联网泡沫有着本质的区别。储能是因为一开始大家以为壁垒比较高,但实际后面的玩家越来越多,低估了竞争的剧烈程度,无法实现原本的预期,并不代表本身价值破灭,只是价值会被高估。

来源:国际能源网/储能头条