近日,在新型储能投融资研讨会上,清新资本胡宇晨分享了题为“投资储能行业”的主题报告。

报告从股权投资角度分析了当下储能行业的价值、市场规模、产业链现状、“三侧”的投资价值等问题,核心观点如下:

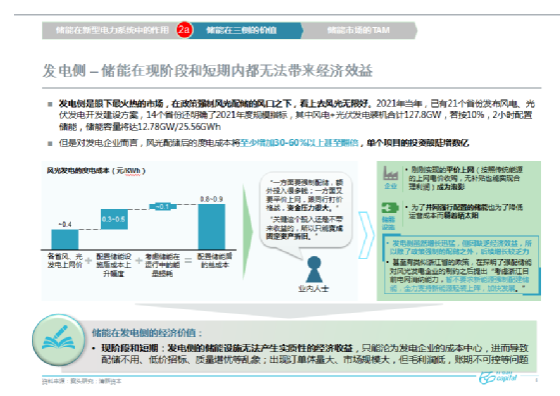

1.发电侧-储能在现阶段和短期内都无法带来经济效益。发电侧是眼下最火热的市场,在政策强制风光配储的风口之下,看上去风光无限好,但是对发电企业而言,风光配储后的度电成本将至少增加30-60%以上甚至翻倍,单个项目的投资额陡增数亿。

现阶段和短期内,发电侧的储能设施无法产生实质性的经济收益,只能沦为发电企业的成本中心,进而导致配储不用、低价招标、质量堪忧等乱象;出现订单体量大、市场规模大,但毛利润低,账期不可控等问题。

2.电网侧 – 市场容量不及发电侧或用电侧,但利润相当可观。从利润上看,电网侧调频型储能对安全性、稳定性、可控性等技术和质量的要求更高,也更愿意付出高溢价来投资优质资产,因此电网侧储能的利润相当可观。一台用于调频的锂电储能设备,在现有的补偿机制之下,基本上可以做到2-3年内回本。但电网侧储能也有些缺点,第一市场容量相对比较小,在“三侧”当中它的市场容量最小。第二它的进入门槛非常高。

3.用户侧 – 储能的市场参与主体:已形成四方协作的合同能源管理模式(EMC),投资方享受~8-15%的年化收益回报率,~7-8年回本。用户侧储能有三大特点:

一是市场容量最大,远远大于发电侧和电网侧;

二是有比较确定的运营模式,已经产生持续的经济效益;

三是形成了业主、储能集成商、投资方三方合作的模式, 在这种合作模式的情况下,比较好的分布式储能电站收益率会达到8-15%的年化收益。

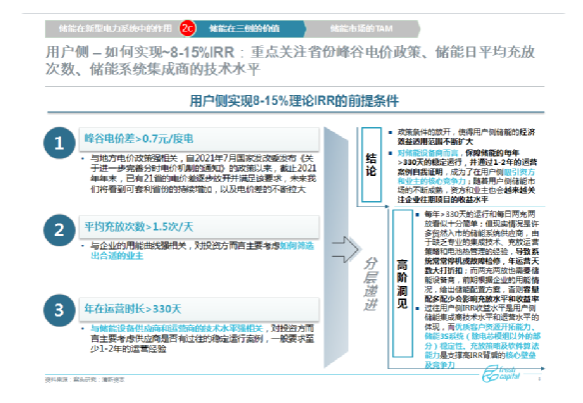

4..用户侧储能实现~8-15%IRR需同时满足三个条件。

一是峰谷电价差>0.7元/度电;

二是平均充放次数>1.5次/天;

三是年在运营时长>330天。

5. 工商业储能最具投资价值。发电侧市场容量预计在5000亿人民币左右,电网侧大概在2500亿。用户侧有非常巨大的市场容量,可能在5-6万亿之间。三个市场各有特性,但从早期投资的角度来看工商业是最具价值。

以下为发言实录(略有删减)

各位嘉宾,上午好!

非常荣幸,很高兴有这个机会跟行业内的人士有交流的机会。刚刚各位嘉宾分享的内容都非常精彩,从整个行业的宏观层面、技术、融资等。我今天的分享是比较小的角度,如何从股权投资的角度看待储能产业。

从股权投资角度谈一下我们对储能行业的看法。这个行业的发展趋势是非常确定的,到2020年为止化石能源比重占绝大多数,超过八成以上。但是2020年的时候宣布了双碳目标,具体的量化目标都已经确定了。到2060年碳中和的时候,新能源装机比例将超过80%,这是一个倒置,从化石能源占到80%增加到新能源装机量超过80%。这个进度开展的比较快,到今年第一季度有些报道说新能源装机量已经超过了化石能源的装机量,所以它的进度还是比国家大的规划更快一些,这是非常好的现象。

从投资的角度,如何从储能细分领域选择投资切入的角度,其实就是“三侧”简单做一下分析。

发电侧,从目前的电价包括储能成本,在现阶段甚至短期内都没有办法实现规模化的经济性。发电侧储能还是政策驱动型的市场,还是强制配置。所以对所有的发电公司来说都是成本显著的增加项,为了配置储能设施,基本上都要有30-60%的成本提升,使得原来有经济性的新能源电站反而变成亏损的状态,不但不能产生经济效益,反而还增加了很大的成本负担。像太阳能电站好不容易跑通盈利模式,开始赚钱了,但是因为强配储能政策一出台,开始导致亏损。到今年全国各地陆续有些省份开始暂停强配措施落地,开始有些市场化导向的出现。目前为止,三五年内发电侧我们看不到带来经济效益产出的可能性。

电网侧,电网侧有比较明确的盈利性,有经济效益,而且它的利用率非常高。一台用于调频的锂电储能设备,在目前的补偿机制的情况下,可以做到三年内回本,所以它的经济效益是非常突出的。但也有些缺点,第一市场容量相对比较小,在“三侧”当中它的市场容量最小。第二它的进入门槛非常高,因为是直接为电网服务,直接进行调频的服务,所以它的技术门槛、进入门槛都是非常高的,切入的难度比较大。

用户侧,它有几个特点,第一它的市场容量最大,远远大于发电侧和电网侧。第二从这两年的运行状况来看有比较确定的运营模式,已经产生持续的经济效益。这个图展示的是用户侧比较成熟的商业模式,我们称之为四方或者三方的能源合同管理的模式。参与方第一是工商业、中小企业,我们称之为规上企业,每个月的用电量、用电费用在10-15万人民币。第二是投资方,在座有很多资方,包括金融机构、能源集团都希望在投资方面有所创新,参与到储能市场当中。第三是储能的集成商,包括工程的建设方,很多公司可能是一体的,所以是三方合作的模式。

在这种合作模式的情况下,看到比较好的分布式储能电站收益率会达到8-15%的年化,未来可能有进一步上升的空间,随着分布式储能电站数量增加,有可能进阶到下一阶段,我们称之为虚拟电厂的商业模式,这样可能把收益率再提升2-3%。

如何实现8-15%的年化,也有一定的前提条件,简单总结,第一是峰谷电价差要达到7毛钱以上,如果按现在的电池成本。比较可喜的是,今年我记得23个省峰谷电价差已经超过7毛。第二、第三都是对企业的稳定性和用电量的要求,充放电的次数日军1.5-2次之间,两充两放最理想。企业的持续运营,一年365天最好持续运营330天以上,对稳定生产的要求是非常高的。在这些条件满足的情况下,通过模型的测算有可能达到8-15%的理论值,取决于各省份峰谷电价之间的差距。工业发达地区,浙江、大湾区,这个月峰谷电价已经超过1块钱,会大大增加分布式工商业储能的盈利性。

储能市场的TAM,简单测算了“三侧”的市场容量,发电侧预计在5000亿人民币左右,电网侧相对比较小,大概在2500亿。用户侧是非常巨大的市场容量,可能在5-6万亿之间。三个市场各有特性,从发电侧的角度,市场容量居中, 特点是单个项目价值非常大,几亿甚至几十亿大型发电侧的储能项目,在国内和国外,国外也发展的很快。第二是电网侧,虽然市场容量较小,但是毛利率非常高,回本周期非常快,缺点是进入门槛非常高。市场容量最大的是用户侧,因为工商企业,广大的工业园区,中国又是以制造业为主,所以规上工业企业数量是巨大的,还包括各种商业形态,酒店、商城、宾馆等等这些商业形态都有很大的储能需求,从我们的角度它是最具商业投资价值的细分市场。

简单分析一下储能产业链。首先是技术,第二是不同的场景使用,这里包括各种各样的新型技术,我们也做了简单分析。储能大概的技术路线,现在最成熟的就是电储能,市场占据80%以上,叫电化学储能或者新型储能技术,其中占绝对主导地位的是锂电池。去年国家发了一个征求意见稿,基本上是禁止三元电池在储能行业的应用,现在主流的应用技术是磷酸铁锂,因为它在安全性上比三元更容易控制一些。其他的技术很多,包括压缩空气、飞轮等等,它们都有各自的优缺点和自己适用的细分应用场景。总体来说磷酸铁锂是主导的。

从全球范围来看也是这样,中国储能应用格局跟国际上差不多,这是全球同步的领域。上游是核心部件,中游是储能系统集成,下游是应用。五大板块分别的比重有所列出,电池是主导,BMS算是比较新兴的领域。

总结一下投资方法论,我们最关注哪些角度?四方面:

第一是安全性,这是重中之重,一旦有任何安全性的问题都会导致整个行业规则重新制定,或者发展的暂停。从国际上,从日韩,从国内都有先例,安全性是政府,包括投资方、业主第一优先考虑的问题。

第二是成本,储能是新兴行业,涉及到大量的资产投资,作为投资方最关心的是盈利性,回本周期。如何把储能设施成本降到最低,使投资方有最短的回收周期或者最好的回报,来带动整个行业良性发展是很关键的问题。

第三是盈利性,盈利性是商业模式的创新,包含了很多方面,投资端的创新怎么跟合适的风险承担的资金端匹配,做融资结构的创新。第二在商业模式上比如套利,其他的增值服务,多种手段增加储能设施的盈利性。

第四是高效运营,如果结合成本端的降低,盈利性的提升,其实它是门槛很高的行业,如何在运营方面能够维持创新、高效、持续,是每个储能集成商要思考的问题,也是投资人非常关注的角度。

安全问题,硬件集成的能力现在已经是非常成熟了,因为上下游供应商产业链,基本上都是大品牌、大厂商提供,硬件的集成能力基本上没有太大门槛,没有太大的差异化。反之在软件上还有待完善,特别是安全性,目前我们看到比较好的解决安全性的问题,就是AI的热失控算法,当然前端也很重要,电池的检测技术等等,从电池的选择到后期的运维、安全性管理,这是目前我们看到市场上相对比较缺乏的,还有待完善和成熟的环境。

成本问题,目前看到比较好的降本的方式是使用梯次电池,这也是整个行业的诉求。从上游的需求来看,动力电池已经进入到淘汰周期,规模产能供大于求,所以在动力电池进入退役周期的时候如何把它使用起来,这是非常重要的命题。从储能行业自身来看,如何从降本的角度,如果能规模化、安全使用梯次电池,在成本上就比其他系统集成更有优势。现在梯次电池差不多是新电池六成的价格,所以在投入成本上有显著的降低,回收周期可以快很多。

盈利问题,政策在逐步放宽,软件的算法能力也是非常重要的,近期AI行业发展很快,因为Chat GPT的诞生带动了所有行业,储能行业也是一样,尤其是分布式储能,管理电站、锻炼电芯的数量级跟发电侧、电网侧都是不一样的,所以对智慧化、互联化的要求远远大于传统的大储。所以AI算法的能力,包括大数据等等,对用户侧储能来说都是长期的、持久的竞争力。

总结

这是非常确定性的行业,不用怀疑它的成长性,到2060年都有非常巨大的行业机会。从短期的角度,从VC的角度来看,工商业储能最具投资价值,这是有前提的,并不是说发电侧和电网侧没价值,都有各自很大的价值。只是从早期投资的角度来看工商业是最具价值的。储能技术百花齐放,目前还是锂电池为主,我们也很看好纳离子和液流在特定领域的应用,都有很大的市场。产业链方面,大部分产业链已经很成熟了,格局都非常明确,在一些细分领域还是有机会的,特别是在软件端等等。从场景落地,我们的结论也反复提到,从早期投资的角度应该更关注用户侧的储能,它是完全新兴的市场。到现在为止可能规模化发展也就一年多,它的难度还是比较高的。如果通俗地说,它更像一个散户市场、零售市场,发电和电网可能更像批发,做零售的难度是非常高的,要一家一家地去定制化服务,未来做互联化、智能化的管理,在盈利模式上还要有很大创新,难度都是非常高的。但反过来说它也是对创业者和投资人非常值得关注的领域。储能出海也是值得关注的,虽然已经开始有越来越多的厂家进入到这个领域,但过往的还是集中在户储,未来海外在工商业的储能潜力也是非常大的。

今天的分享到这里。谢谢!