负极材料是锂离子电池的重要原材料之一。负极材料对于锂离子电池的能量密度、循环性能、充放电倍率以及低温放电性能具有影响较大的影响。

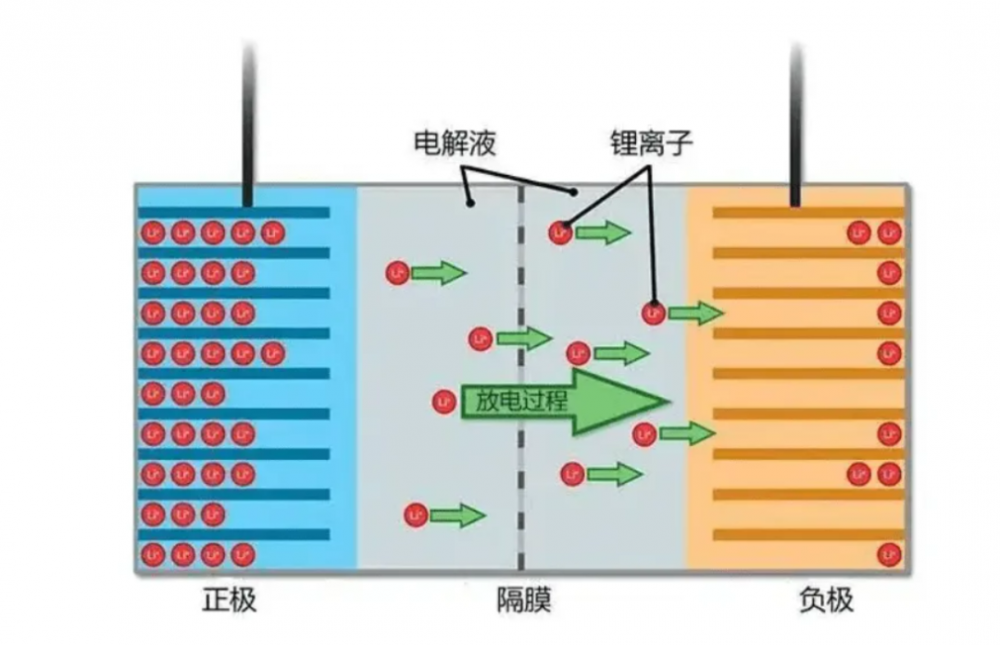

从锂电池工作原理来看:在充电过程中,锂离子从正极材料中分离, 经过电解液嵌入至负极材料中。与此同时,电子由负极材料运动至正极材料。

负极材料在锂离子电池成本中占比小于15%。

锂离子电池四大主材为正极材料、负极材料、电解液、隔膜,其成本占比分别约为 40%、15%、15%、30%。

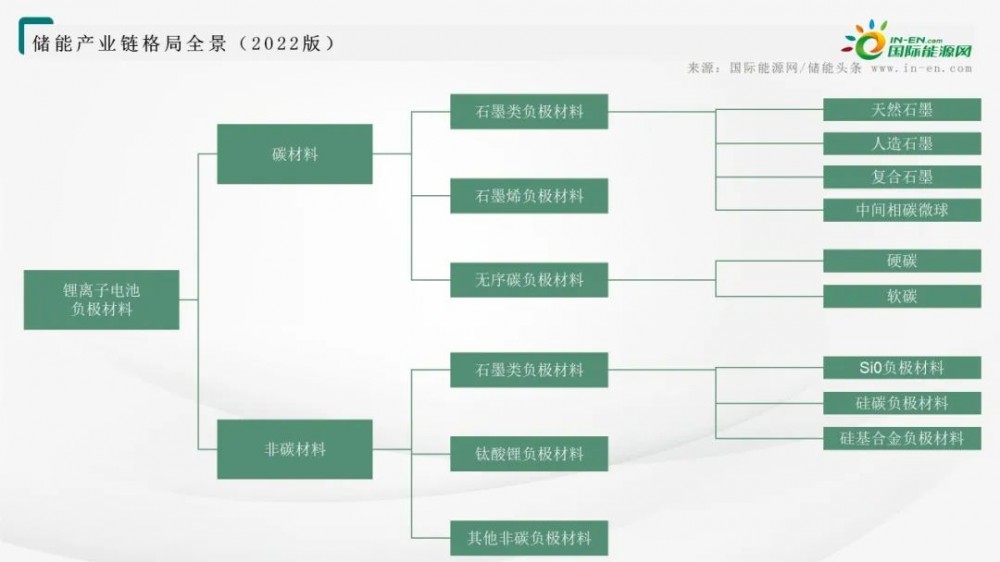

负极材料种类

锂电池负极材料主要分为碳材料和非碳材料。

碳材料包括:石墨类、石墨烯、无序碳。目前锂离子电池中应用较多的是石墨类负极材料,比如人造石墨、天然石墨。

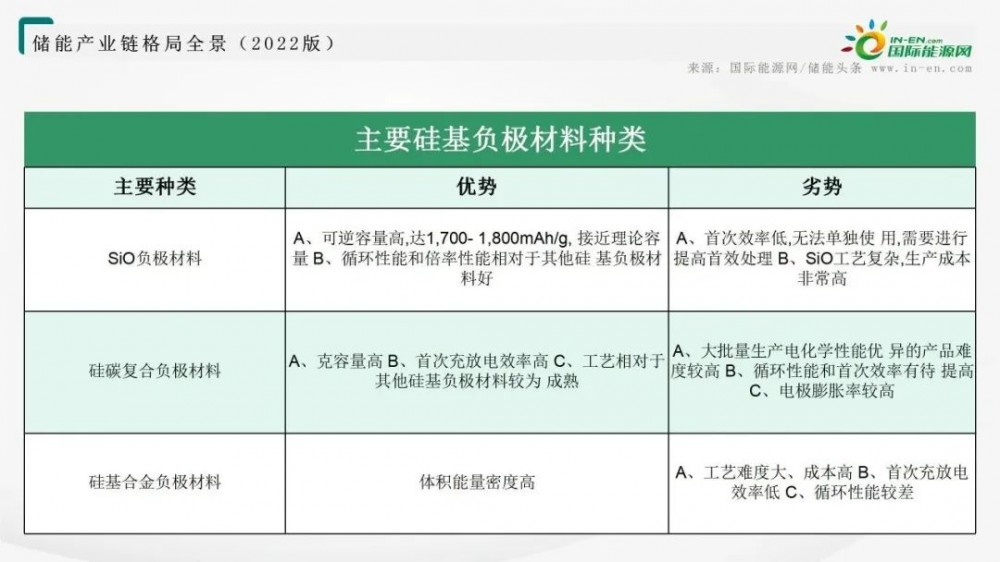

非碳材料中主要包括:硅基负极材料、钛酸锂负极材料等。硅基负极材料中可以分为 SiO 负极材料、硅碳负极材料、硅基合金负极材料。

1. 石墨类负极

石墨类负极各有优势,人造石墨更胜一筹。

主要原因为天然石墨的颗粒大小不一致,表面缺陷较多,因此容易与电解液反应从而导致循环性能下降。

从膨胀率角度来看,天然石墨膨胀率高于人造石墨。主要原因为鳞片石墨的结晶度较高,片层结构单元化大,具有明显的各向异性。 因此,锂嵌入和脱嵌过程中体积产生较大的变化。

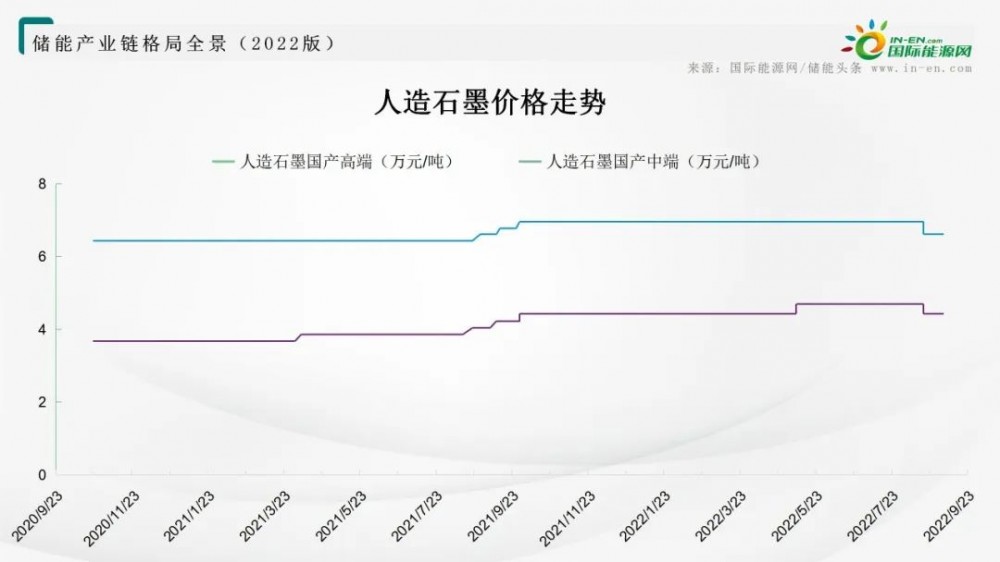

制造成本以及售价来看,人造石墨的成本以及售价高于天然石墨。主要是由于其生产工艺导致。

根据鑫椤锂电的统计(2022年9月23日),天然石墨负极(高端)均价约为 6.1 万元/吨,人造石墨负极(高端)约为 6.80 万元/吨。

人造石墨与天然石墨对比

.jpg)

1. 硅基负极

新能源汽车高速发展加速高能量密度电池发展进程,硅基负极成为下一代负极材料的首选。

从克容量来看,硅基负极拥有绝对优势。石墨负极理论克容量为372mAh/g,硅基负极理论克容量可高达 4200mAh/g。

从膨胀率来看,硅基负极材料膨胀率极高。根据数据,硅基负极膨胀率高达300%。

从循环性能看,硅基负极循环寿命远低于石墨类负极。目前硅基负极循环寿命为300-500次。主要原因,硅基负极膨胀率较高,充放电过程中的膨胀会导致硅基负极材料的粉末化,从而影响电池的使用寿命。

从制造成本来看,当前硅基负极材料成本远高于石墨类负极材料。根据隆众资讯预测,2022-2023 年贝特瑞的硅基负极和硅氧负极单位盈利均为 6.5万元/吨和 6.3 万元/吨。根据鑫椤锂电数据统计,截至 2022年8月30日,天然石墨(高端)和人造石墨(高端)的售价分别为 6.1 万元/吨和 7.1万元/吨。

从硅基负极类型来看,硅碳负极与硅氧负极或将成为硅基负极主流技术。目前硅基负极的技术路径有三种,分别为硅氧负极材料、硅碳负极材料、硅基合金负极材料。

负极材料需求

1.“新能源汽车+储能”推升锂电池需求高增

锂离子电池下游需求场景主要为消费电子、动力电池、储能电池。

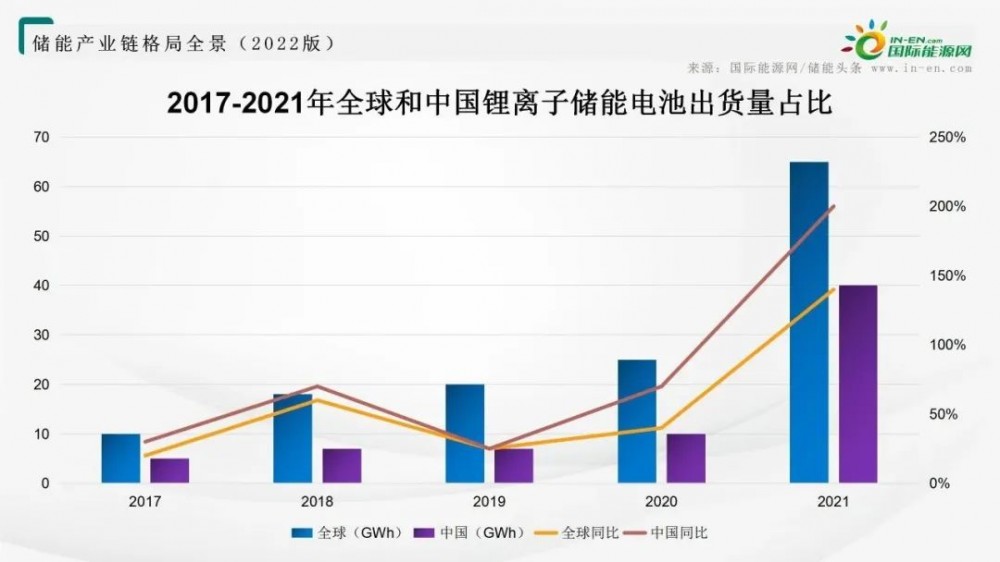

从全球来看,锂电池出货量整体呈现增长趋势,且增长幅度较大。根据 EVTank 统计,2021年全球锂电池出货量达到562.4GWh,同比+90.97%。2021 年中国锂电池出货量为 327GWh,同比增加128.67%。2021年中国不同类型锂离子电池出货量占比均超 50%。

从趋势上看,动力电池占比整体呈现下降趋势,但自2021年占比有所回升;储能电池、小动力及3C电池占比连续五年增长,且增速较快。

2、新能源汽车发展迅猛,动力电池需求旺盛。

新能源汽车需求大增,产销量持续上涨。2021年全球和中国新能源销量分别为650万辆和 352 万辆,同比增长108%和157%。新能源汽车需求的旺盛带动锂离子动力电池出货量增长。2021年全球和中国锂离子动力电池出货量分别为 371GWh 和 220GWh,同比增长135%和160%。

3、 “风光”发电带动储能布局再加速。

全球以及中国锂离子储能电池下游需求旺盛,出货量增长迅猛。根据 EVTank 数据,2021年全球和中国锂离子储能电池出货量分别为 66.3GWh 和 42.3GWh,同比增长132.53% 和197.43% 。

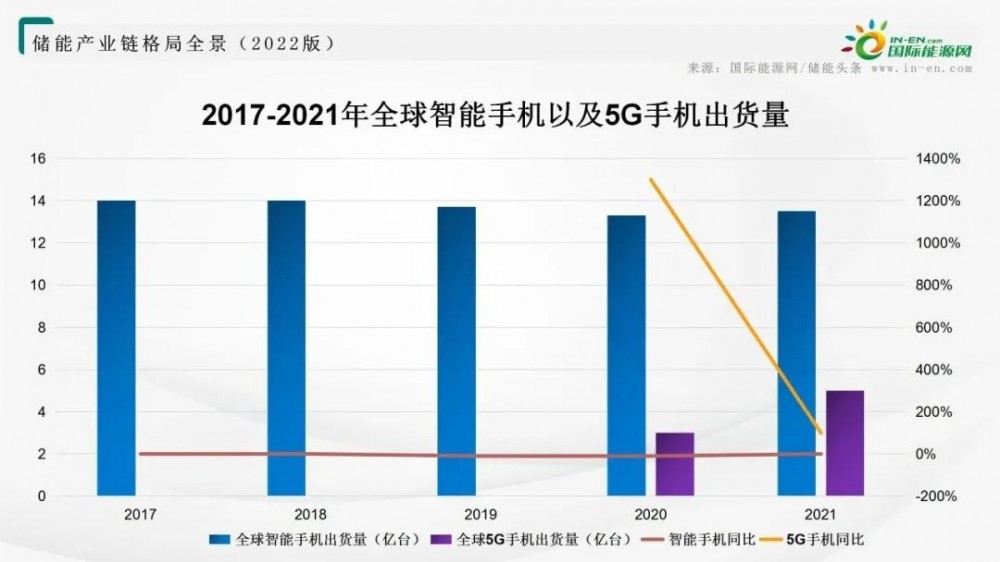

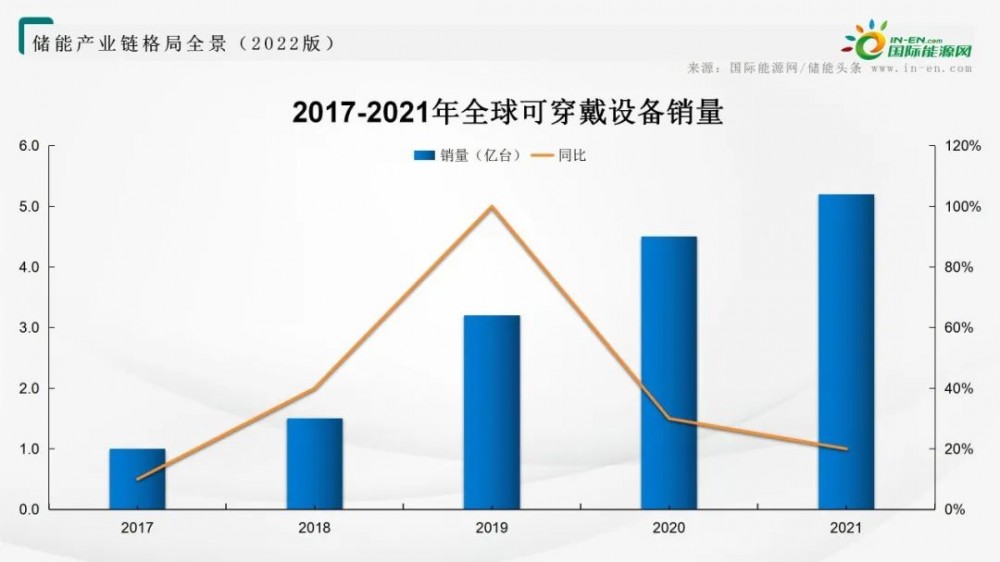

4、5G手机+穿戴设备助力小型锂电需求稳定增长。

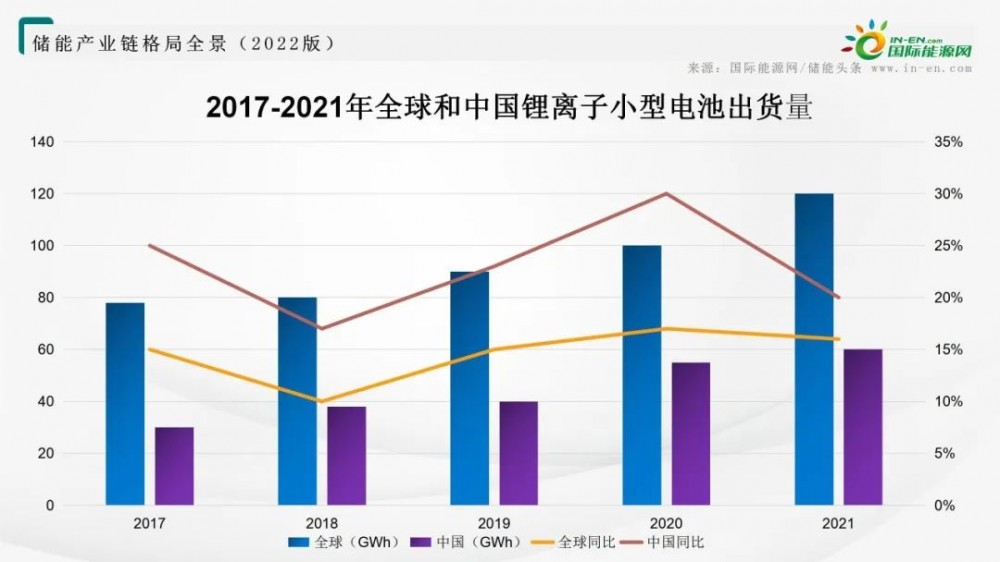

全球以及中国锂离子电池稳定增长。根据 EVTank,全球和中国锂离子小型电池出货量持续攀升。2021 年全球和中国锂离子小型电池出货量分别为 125.10GWh 和71.81GWh,同比+16.05%和20.08%。从长期来看,AR和VR或将带来新的锂离子小型电池需求。

负极材料出货量

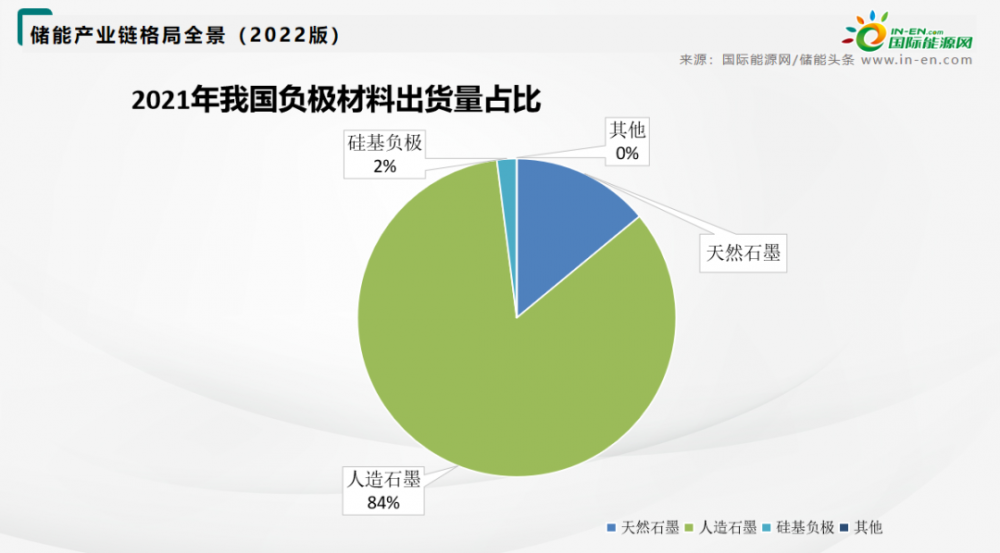

负极材料种类来看,

1)2017-2021年我国天然石墨出货量持续攀升,但增速相较于人造石墨以及硅基负极缓慢。根据统计,2018/2019/2020/2021年我国天然石墨出货量分别为4.58/4.77/5.84/10.0万吨,分别同比增长 16%/4%/22%/73%。

2)根据统计,2018/2019/2020/2021年我国人造石墨出货量分别为 13.3/20.8/30.7/60.5万吨,分别同比增长32%/56%/48%/97%。2021年我国人造石墨出货量占比为 84%,同比提高了 5pct。

3)根据统计,2018/2019/2020/2021年我国硅基负极出货量分别为0.25/0.37/0.6/1.1万吨,分别同比增长 56%/48%/62%/83%。

标的公司

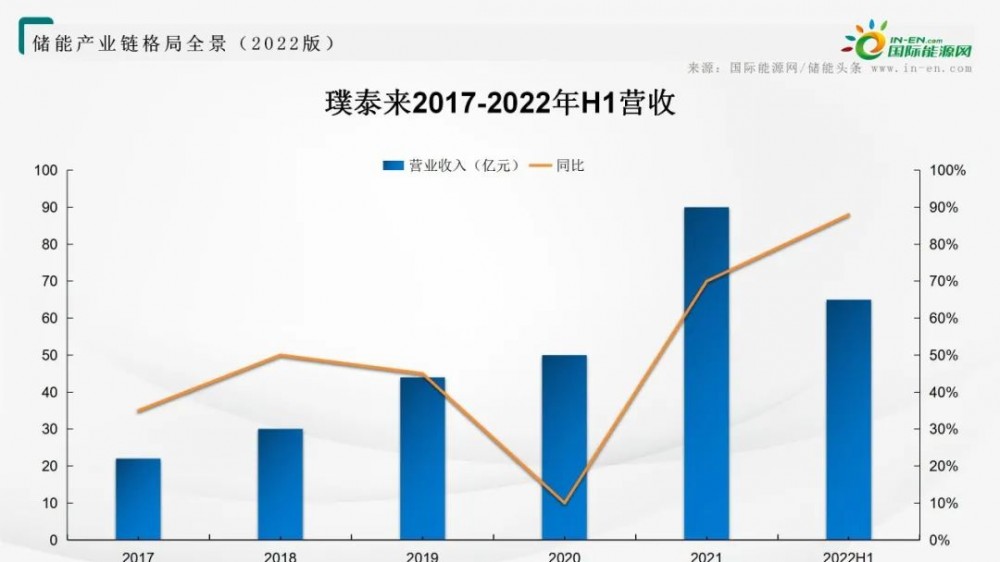

1、璞泰来

上海璞泰来新能源科技股份有限公司成立于 2012 年。2013 年,公司收购深圳新嘉拓,进军锂电涂布设备领域。2015 年,公司设立东莞卓越,主营业务为铝塑包装膜,同年璞泰来完成股份制改造。2016 年,公司收购上海电能源,基膜业务板块拓展。2017 年,公司于上交所上市,股票简称“璞泰来”。2018 年,负极材料业务落地内蒙,负极材料全产业链布局初步完成。

公司股权相对集中,实际控制人梁丰持有公司 26.35%股份。董事长梁丰具有多年资本市场经验,资本运作经验丰富。公司总经理陈卫拥有数十年锂电池行业从业经历,在锂电池领域拥有丰富的经验以及资源。

2021年公司营收为 89.96 亿元,同比增长70.36%。2022年 H1公司营收为 68.95 亿元,同比增长75.76%。公司营收大幅增长主要是由于公司产能逐步释放所致。

2017-2020 年,公司利润率整体呈现下滑趋势。2017-2020 年,公司毛利率由 36.96%下滑至 31.58%;2020-2022年H1,公司毛利率由31.58%上升至 37.45%。从利润率方面来看,公司利润率上升主要是由于公司管理水平上升以及产能释放所致,一体化布局或将进一步提高公司盈利能力。

核心技术团队深耕锂电行业多年,负极材料和涂覆隔膜的一体化产能布局加速。

负极材料方面,截至 2021年12月31日,公司已经形成年产15 万吨以上的负极材料有效产能,其中包括11万吨石墨化加工及 10 万吨碳化加工配套产能。四川紫宸20万吨负极材料一体化生产基地一期项目有望在 2022 年底投产。

涂覆隔膜方面,江苏卓高(二厂区)15 亿㎡涂覆加工项目和广东卓高一期20亿㎡隔膜涂覆项目分别通过自有资金启动建设。

2、贝特瑞

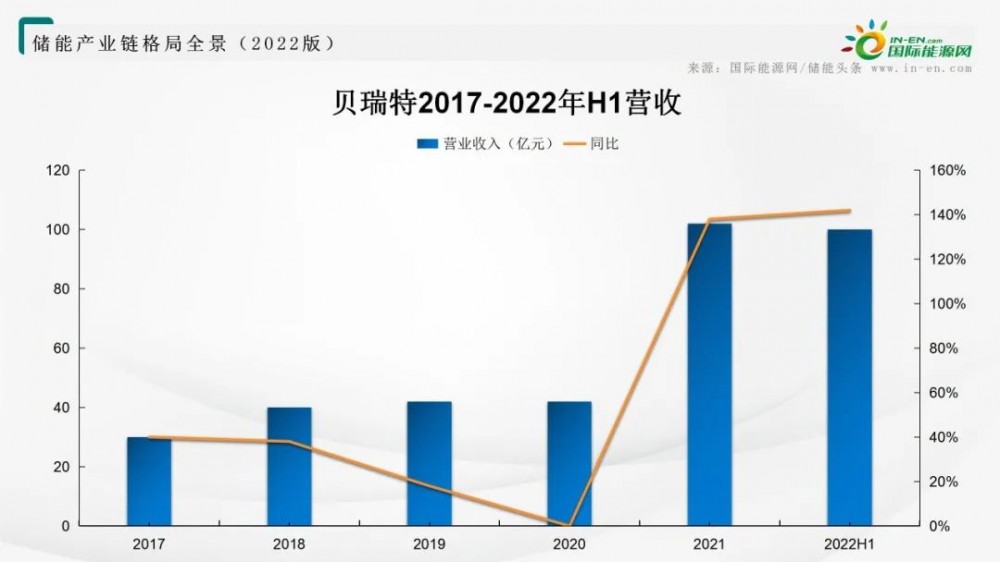

贝特瑞新材料集团股份有限公司成立于 2000 年,并于 2021 年在北交所上市,简称“贝特瑞”。公司主营业务为锂电池正极材料和负极材料。2004 年,中国宝安集团控股贝特瑞。2010年,公司负极出货量一跃成为世界第一。2018年,公司营收突破40亿元,次年公司获得“中国企业专利500强”前三。

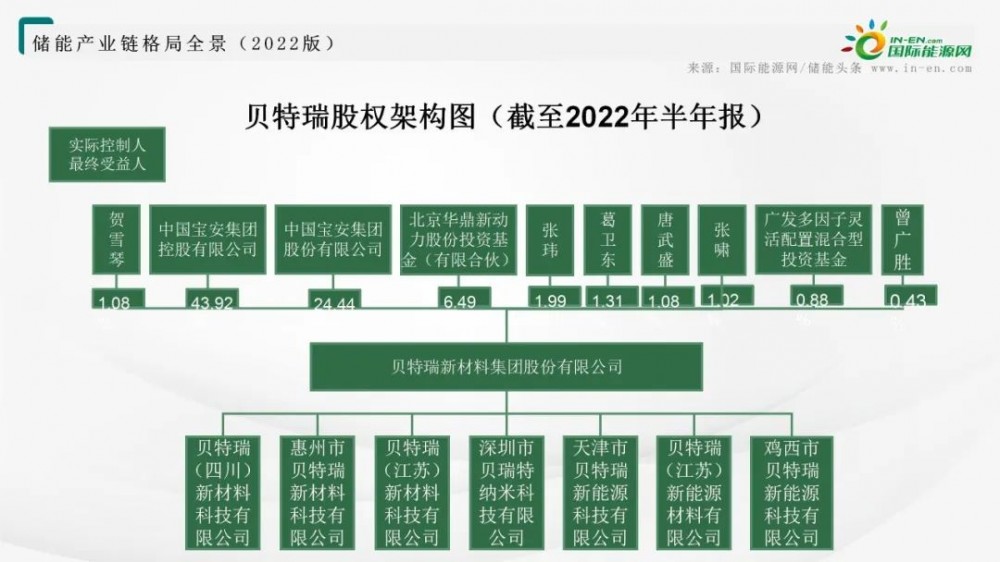

中国宝安为公司大股东,股权结构相对分散。中国宝安直接或间接持股 68.36%,根据上市公司披露,截至 2022年6月,中国宝安集团控股有限公司持有公司43.92%股权,中国宝安集团股份有限公司直接持有公司24.44%股权。由于中国宝安股权结构相对分散,因此贝特瑞股权架构相对分散,无实际控制人。

2021年公司营收大幅上涨,2022年H1维持高增态势。根据数据显示,公司 2021年营收为104.91亿元,同比增长135.67%;2022年H1公司营收为102.01亿元,同比增长142.47%。

从负极材料来看,1)公司有两个锂电池负极材料一体化项目,分别为年产 20 万吨和年产8万吨,其中年产8万吨项目持股比例为 60%。一体化项目落地后,公司石墨化自给率有望大幅提升。

2)公司已有3000吨硅基负极产能,根据公司公告,公司规划有 4 万吨负极材料产能,其中 2 万吨预计将于2023年投产。

3)从正极材料来看,公司正极材料已有3.2万吨产能,且深度绑定亿纬锂能等下游客户。

3、中科电气

湖南中科电气股份有限公司成立于2004年4月,并于2009年12 月 25日在深交所创业板上市,简称“中科电气”(股票代码:300035.SZ)。公司深耕以电磁冶金为核心的磁力装备,并逐步布局新能源锂离子电池负极材料。2016年,公司收购湖南星城。2021年,公司与亿纬锂能合资投资建设年产10万吨负极材料一体化项目。2022年,公司再度扩产,与宁德时代在贵州投资建设年产10万吨锂电负极材料一体化项目。

根据数据显示,公司2021年营收为21.94亿元,同比增长125.33%;2022年H1公司营收为 20.33 亿元,同比增长147.07%。

根据公司公告,2021 年公司有5个新增产能项目建设,1)提升贵州中科星城产能,使其负极材料达到5万吨/年,新增年产3 万吨锂电池负极材料及 4.5 万吨石墨化加工建设项目;2)建设湖南中科星城年产5万吨锂电池负极材料生产。

基地项目;3)注资参股子公司集能新材料新增的 1.5 万吨/年负极材料石墨化加工项目;4)与亿纬锂能合作投资 25 亿元建设“年产 10 万吨负极材料一体化项目”;5)贵州贵安新区投资 25 亿元建设“年产 10 万吨锂电池负极材料一体化项目”。

4、杉杉股份

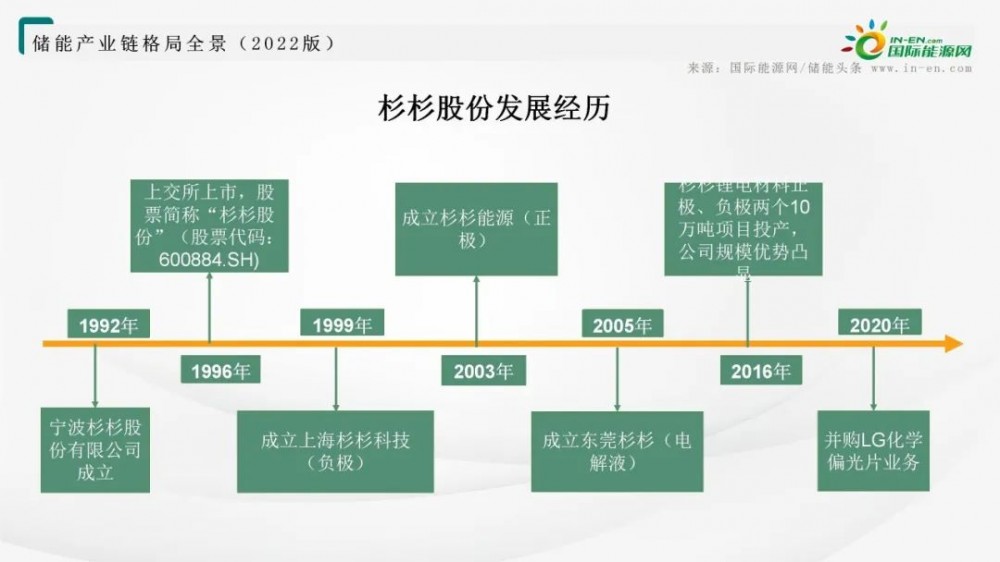

宁波杉杉股份有限公司成立于 1992年,并于 1996 年在上交所上市,股票简称“杉杉股份”。1999 年-2005 年公司开始转型,布局新能源产业,其中1999年、2003年、2005年分别成立上海杉杉科技(负极)、杉杉能源(正极)、东莞杉杉(电解液),初步完成新能源产业布局。2016年,杉杉能源挂牌新三板上市,动力电池 PACK 工厂投产。2019年,杉杉锂电材料正极、负极两个10万吨项目投产,公司规模优势凸显。2020 年并购 LG化学偏光片业务。

2017-2021 年,2021 年公司营收大幅上涨,2022年H1增速有所下滑。根据数据显示,公司2021年营收为 206.99亿元,同比增长151.94%;2022年H1公司营收为 107.72 亿元,同比增长8.30%。

负极材料方面,公司的主要优势有三个:

1.公司快充类产品份额持续提升,硅基产品已实现规模化应用;

2.一体化布局再加速,规模优势将逐步凸显;

3.石墨化产能逐步释放,公司石墨化自给率提升,利润率有望提升。

偏光片业务方面,公司偏光片业务产销规模全球领先,坚定走高端产品线,高端产品占比持续提升。

由于过去两年大规模的产能建设将会集中在2023-2024年释放,负极材料市场的产能将会出现结构性过剩(头部企业产能利用率高,三线以下企业产能利用率不足30%)。

来源:国际能源网/储能头条